El mapa del ‘crowdlending’ español por regiones

Madrid y Cataluña son las comunidades autónomas más activas Castilla y León, Andalucía y Valencia ocupan los siguientes puestos del ranking Según un informe presentado por MytripleA, miembro de la Asociación Española de FinTech e InsurTech (AEFI) integrado en su vertical de Financiación Alternativa, Madrid y Cataluña son las comunidades autónomas más activas en crowdlending,…

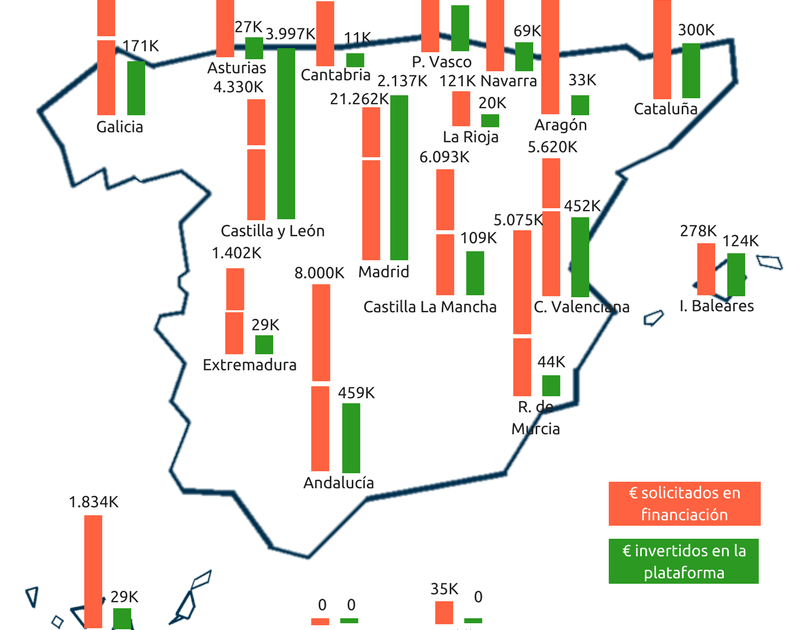

- Madrid y Cataluña son las comunidades autónomas más activas

- Castilla y León, Andalucía y Valencia ocupan los siguientes puestos del ranking

Según un informe presentado por MytripleA, miembro de la Asociación Española de FinTech e InsurTech (AEFI) integrado en su vertical de Financiación Alternativa, Madrid y Cataluña son las comunidades autónomas más activas en crowdlending, tanto por el número de solicitudes de préstamos como por el número de inversores.

Los inversores de la Comunidad de Madrid inscritos en MytripleA han invertido 2.137.000€ a través de la misma, lo que supone más del 20% del total financiado a través de esta plataforma desde su apertura en 2015: 10.990.000€. Por lo que se refiere a los préstamos solicitados, los empresarios y las pymes madrileñas son también quienes más solicitudes han presentado: un 14% de total de solicitudes presentadas a la plataforma desde el inicio de su actividad. Con el número más alto de préstamos aprobados por MytripleA, Madrid es también la comunidad autónoma que ha conseguido la cifra más alta de inversión para sus empresarios y pymes: 2.285.000€ en préstamos aportados por los inversores.

Por su parte, Cataluña ocupa la segunda posición en el ranking de usuarios de esta plataforma de crowdlending, con 199 inversores inscritos (un 8,26% del total) y 173 solicitudes de préstamos (9% del total). La cantidad invertida a través de la plataforma por los inversores catalanes asciende a 300.285€, muy por debajo de los más de 2M€ invertidos por los madrileños o los casi 4M€ invertidos por los inversores de Castilla y León. La cantidad recibida en préstamos por los empresarios y las pymes catalanas que han visto aprobadas sus solicitudes asciende a 1.853.000€, el 17,5% de la financiación total obtenida por la plataforma.

A Cataluña y Madrid le siguen las comunidades autónomas de Castilla y León, Andalucía y La Comunidad Valenciana. Estas tres comunidades superan el centenar de inversores inscritos y de solicitudes de préstamos. En cuanto a cantidades invertidas destacan especialmente los inversores castellanoleoneses con casi 4M€ invertidos, y también los 2,8M€ invertidos desde países extranjeros.

Menos de un 1 año de devolución

En cuanto a preferencias de inversión no se observan demasiadas diferencias entre los inversores de una y otra comunidad autónoma. En general la mayoría prefieren préstamos con periodos cortos de amortización, es decir, en un plazo inferior a un año. Tampoco hay diferencias notables en cuanto al número de proyectos en los que deciden invertir, la práctica totalidad presta su dinero a más de un proyecto, lo más habitual es invertir en una media de 16 proyectos para diversificar el riesgo. La cantidad media invertida por proyecto es de 780€ para los inversores no acreditados y de casi 5.000 euros por proyecto en el caso de los inversores acreditados.

Inversores más conservadores

Los inversores con más aversión al riesgo suelen optar por las inversiones garantizadas, una posibilidad únicamente ofertada por esta plataforma que permite invertir en préstamos avalados por SGRs. Aunque la rentabilidad de estos préstamos es menor al resto, 2%+Euribor, se trata de una opción elegida por aquellos inversores de la plataforma que prefieren tener la seguridad de que no perderán su dinero, aunque el empresario no pueda devolver el préstamo.

Jorge Antón, cofundador de MytripleA explica que en general los inversores y los solicitantes de préstamos tienen comportamientos similares independientemente de su lugar de procedencia. “Sí es cierto que hay una mayor actividad en Madrid y Cataluña, muy especialmente en las capitales y sus áreas metropolitanas, pero probablemente este hecho tiene mucho que ver con la mayor población que vive en estas zonas. Con más de 2.000 solicitudes de préstamos atendidas y más de 2.500 inversores inscritos en MytripleA podemos afirmar que el crowdlending es una actividad para todos los públicos. Nuestros inversores han financiado proyectos punteros en I+D, pero también han prestado su dinero a pequeños empresarios del mundo rural como un pequeño agricultor, un joven artesano autónomo o la apertura de una nueva panadería”.